Conso : tout comprendre à l'imposition de l'économie collaborative

L'économie collaborative se définie par des valeurs de partage et d'entraide entre particuliers, mais saviez vous que les revenus qui en sont issus peuvent être imposables ? Non vous ne rêvez pas, ce n'est absolument pas une blague.

Si vous vendez des produits d'occasion sur Le Bon Coin, proposez votre aide sur Allo Voisins ou vendez vos vêtements de seconde main sur Vinted, certains gains peuvent (et doivent) sous certaines conditions être déclarés aux impôts.

Ils peuvent aussi faire l'objet du paiement de cotisations sociales, voir de la TVA dans certains cas.

Alors il y a tout de même des plafonds et des exceptions car tout n'est pas à déclarer, mais depuis 2020 vous êtes sous surveillance et gare à celui qui essaierai de passer au travers des mailles du filet.

C'est assez complexe, très complexe même puisque l'économie collaborative couvre plusieurs secteurs d'activités.

Nous allons donc tout vous expliquer point par point dans cet article dédié, avec plein de liens utiles pour tout comprendre.

Déroulé de l'article :

- quels revenus déclarer ?

- 1 - le covoiturage

- 2 - la location meublée

- 3 - la location de biens

- 4 - la vente de biens

- 5 - les activités de service

- nos conseils et conclusion

Quels sont les revenus de l'économie collaborative à déclarer ?

L'article 12 du code des impôts indique que l'imposition se fait sur les revenus ou bénéfices dont on dispose au cours de la même année.

Ils sont tous de fait imposables, y compris ceux issus de l'économie collaborative et via les plateformes de mise en relation entre particuliers.

Le ministère de l'économie précise à ce sujet dans une fiche informative que les activités de "co-consommation" ne sont elles pas imposables.

Alors déjà pour bien comprendre, il faut définir ce qui est de la "co-consommation" et ce qui n'en est pas.

La différence est que pour la "co-consommation" le but n'est pas de gagner de l'argent, mais de partager les frais.

Quand le but n'est pas de gagner de l'argent vos gains ne sont donc pas imposables, enfin sous conditions tout de même.

Hors ce « sous conditions » change tout, puisque l'économie collaborative est victime d'un empilement de lois avec des exceptions, des plafonds, etc...

L'ensemble est assez complexe à appréhender, avec l'administration française rien n'est jamais simple et il nous est impossible de résumer la réglementation en quelques lignes.

- le covoiturage

- la location de logements

- la location de biens

- la vente de biens

- les activités de service

Comme il n'y a pas une règle globale, il faut regarder ce qu'il en est pour chaque catégorie d'activités concernées.

Nous allons donc prendre chaque cas un par un pour rentrer dans le détail, chaque catégorie ayant sa propre réglementation.

Vous trouverez pour chacune de ces 5 activités des liens vers les fiches de chaque catégorie sur le site du ministère de l'économie, pour trouver plus d'informations si vous êtes concerné(e) par un ou plusieurs de ces cas.

Économie collaborative : il y a 5 domaines, et 5 réglementations

Commençons par le covoiturage qui est un parfait exemple de la complexité des lois françaises, en effet il n'est pas imposable mais à condition de respecter trois règles.

En effet, il est stipulé que les déplacements doivent être effectués pour son propre compte, de fait si vous faites le trajet pour rendre service à quelqu'un d'autre et êtes rémunéré(e), ça devient un travail.

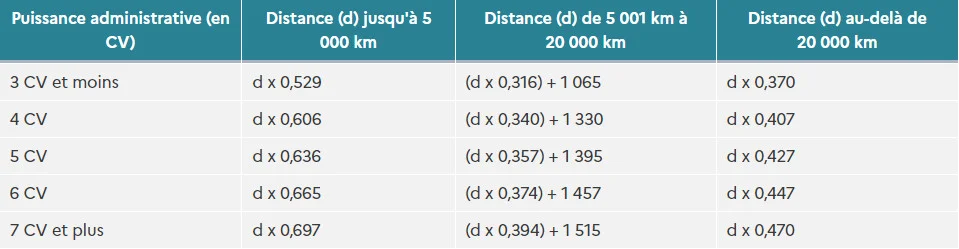

Il est obligatoire que le prix que vous faites payer aux autres voyageurs ne soit pas supérieur au barème kilométrique (donc qu'il soit inférieur ou égal).

Il précisent même que le coût doit être divisé à part égale entre chaque voyageur que vous emmenez (vous y compris). Vous devez dans tous les cas payer une partie du carburant et des éventuels frais de péage.

Pour chaque trajet en covoiturage, vous devez donc calculer le coût de ce dernier en fonction du barème kilométrique puis diviser cette somme par le nombre de voyageurs (vous y compris).

Jusqu'ici tout va bien, mais le barème est différent en fonction du véhicule, puisque basé sur le nombre de chevaux fiscaux.

Pour une voiture de 4 CV il est de 0,61€/km, alors que pour les véhicules de 7 CV ou plus il est de 0,70€/km en 2023. Attention le barème change tous les ans, car indexé sur l'inflation.

Prenons un exemple pour illustrer : si vous avez un véhicule de 5 CV (0.64€/km) et faites un voyage de 150 kilomètres, le coût du voyage est estimé à 95€.

Il faut ensuite diviser ce coût par le nombre de voyageurs, donc de places que vous allez proposer moins votre part.

Si vous avez prévu d'emmener 3 personnes et proposez le trajet sur une plate-forme de covoiturage, vous devez donc « vendre » les places 23,75€ maximum (95€ divisé par 4).

Vous avez un simulateur de frais kilométrique à disposition qui permet de calculer le coût estimé de chaque trajet (hors péages).

Si vous les proposez à 23€ vous êtes en règle, mais à 25€ vous êtes imposable.

Attention, ces revenus ne sont pas juste imposables via la déclaration annuelle des impôts. Ils sont considérés comme une activité professionnelle, donc soumis à des cotisations sociales (22% du chiffre d'affaire).

Hors, pour payer ces cotisations il faut avoir un statut entrepreneurial, comme par exemple une auto-entreprise.

Il n'est pas indiqué si l'on peut intégrer les frais que prend la plate-forme de covoiturage, car elles sont rares à proposer ce service de mise en relation gratuitement.

Même constat pour les frais de péage, il semble que oui mais nous n'avons pas trouvé la confirmation écrite.

- à lire aussi : Mobicoop : le covoiturage vraiment collaboratif

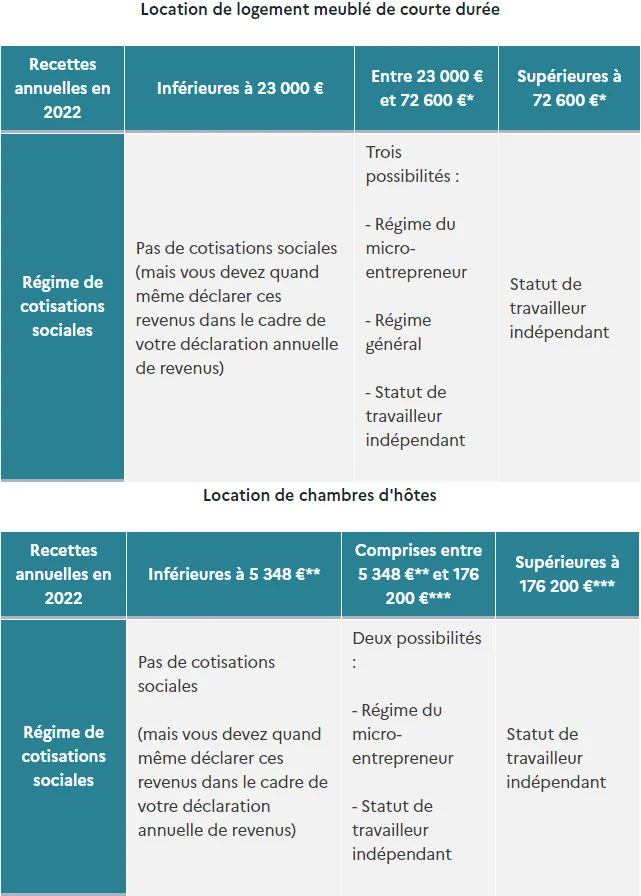

Nous avons ensuite la location meublée, là c'est plus simple puisque le caractère financier est indéniable.

On loue rarement un logement pour rendre service, mais bien pour générer des revenus qui sont donc logiquement imposables.

Que ce soit pour des locations traditionnelles de longue durée, mais aussi des locations de courte durée type Airbnb pour citer le leader du secteur, c'est considéré comme une source de revenus qui est imposable.

Mais il y a tout de même des exceptions, sinon ça ne serait pas drôle.

La location saisonnière d'une ou plusieurs pièces de votre logement principal n'est pas imposable, enfin à condition que les revenus générés ne dépassent pas 760€ par an.

Pour les locations de meublés de courtes durées, si vous êtes sous le seuil fixé à 23.000€ par an, vous n'avez pas besoin de créer une entreprise mais devez déclarer ces revenus aux impôts.

Un seuil assez généreux puisque vous ne payez des cotisations sociales qu'à partir de 1917€ par mois, ça fait déjà une location très rentable (attention c'est différent pour les chambres d'hôtes).

À partir de 23.000€ de recettes annuelles, vous devez avoir un statut professionnel et payer des cotisations sociales.

Sauf les chambres d'hôtes, pour lesquelles c'est à partir de 5.348€ de chiffre d'affaire seulement.

Autrement dit, mieux vaut louer sur Airbnb que de proposer une chambre d'hôte, ce qui est tout de même dommage !

Dans tous les cas vous devrez vous acquitter des impôts si vous êtes imposables, mais là c'est plus complexe car vos autres revenus rentrent en compte pour son calcul.

Enfin, si vous faites plus de 72.600€ de chiffre d'affaire et réalisez plusieurs prestations dites « para hôtelières », alors vous devez également vous acquitter de la TVA.

- à lire aussi : GreenGo, l'alternative écoresponsable française à Airbnb

Rentrons maintenant dans ce qui est plus complexe et le gros du morceau, avec la location puis la vente de biens et de services.

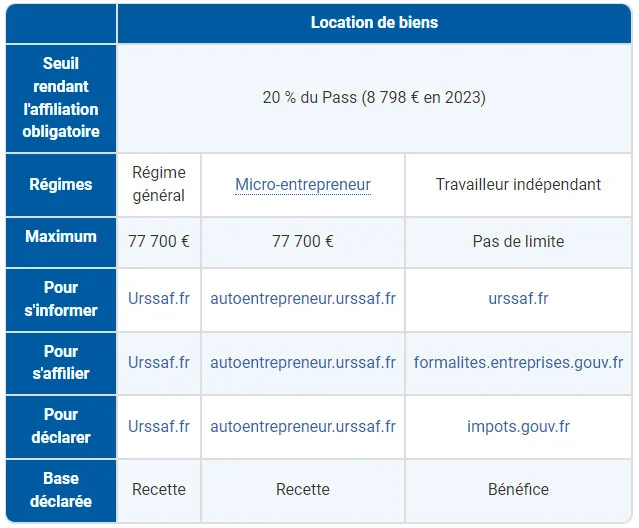

Elle est répartie en trois catégories, à commencer donc par la location de biens : outillage, voiture, électroménager, etc...

Là l'état est moins souple et tous les revenus issus de la location de biens sont imposables, donc sont à déclarer dans un formulaire spécifique lors du remplissage annuel de votre fiche d'imposition.

En gros si tu loue une chambre de temps en temps c'est bon, mais si tu loue une perceuse tu passe à la caisse.

C'est exagéré car dépend de l'intégralité de vos revenus sur un an, mais il serait dommage de passer dans la tranche supérieure d'imposition pour une location de grille-pain en trop.

Nous blaguons, mais attention tout de même si vous êtes partageur.

D'autant que ça ne s'arrête pas là, car pour les aficionados de la location entre particuliers il y a des paliers à respecter.

En effet, à partir de 8.798€ de revenus annuels liés aux locations de biens, vous devez payer des cotisations sociales donc passer à un statut d'entrepreneur.

Second palier à partir de 77.700€ de revenus liés à une activité de location de biens, avec l'ajout de la TVA à déclarer et payer.

Mais là on arrive effectivement sur des seuils pour lesquels la location devient plus une réelle source de revenus organisée, que du domaine de l'entraide entre voisins.

Si la location est imposable dès le premier euro, la vente de biens d'occasion ne l'est pas, sauf à quelques exceptions près.

À condition que ce soit des ventes à caractère occasionnel, réalisées dans le cadre de la gestion de son propre patrimoine privé.

En effet, l'état considère que la vente de biens d'occasion entre dans votre patrimoine privé, mais là encore bien entendu vous vous en doutez il y a des exceptions, des seuils et une spécificité pour les métaux précieux.

Les ventes de métaux précieux (argent, or et platine) de plus de 5.000€ sont soumises à une taxe forfaitaire quelque soit la nature du ou des biens vendus : bijoux, fil ou feuilles, pièces de monnaie (datées d'après l'an 1800 uniquement), lingots, etc...

La taxe forfaitaire est de 11% du montant de la vente, plus 0,5% au titre du remboursement de la dette sociale (CRDS).

Les œuvres d'art et antiquités sont elles soumises à la même taxe mais à hauteur de 6% + 0,5%, à partir de 5.000€ également.

Pour les autres objets, toutes les ventes de plus de 5.000€ sont soumises au régime d'imposition des plus-values. Avec un taux de 19% d'imposition, elles sont à déclarer dans le mois de la vente à l'aide d'un formulaire dédié.

Mais il y a deux exceptions : les voitures ainsi que l'électroménager ne sont pas soumis à cette taxe.

Attention, depuis 2020 les plateformes de vente en ligne entre particuliers (Le Bon Coin, eBay, Vinted, etc...) ont l'obligation en fin d'année d'envoyer le récapitulatif des sommes que vous avez perçues à l'administration fiscale !

C'est ensuite à vous de déterminer si vous devez les déclarer aux impôts ou pas, mais comme ils savent à l'euro près ce que vous avez gagné, mieux vaut ne pas tenter d'esquiver.

Nous devons cette obligation à la nouvelle loi sur la surveillance des réseaux sociaux et des achats en ligne de 2020.

- Notre astuce : vendez vos vêtements de seconde main à Once Again

- Autre astuce : vendez vos biens culturels d'occasion à Momox

On entend par activité de service tout ce qui n'est pas matériel, et c'est donc assez large allant du coup de main pour des travaux de bricolage, aux heures de ménage en passant par le soutien scolaire ou le baby-sitting.

Pour résumer, tout ce qui est communément nommé le « jobbing » que l'on trouve sur les plateformes d'entraide type Allo Voisins, Kiwiiz ou Pwiic est imposable dès le premier euro, et considéré comme un travail.

Attention, même si c'est pour rendre service de temps en temps, c'est considéré comme un travail par l'administration, que vous n'avez pas le droit de faire en tant que particulier.

Vous devez obligatoirement créer une entreprise de type auto-entrepreneur et payer des charges sociales sur chaque prestation.

Ou passer par des statuts spécifiques comme le CESU qui est le plus connu et Pajemploi, c'est donc particulièrement complexe et très réglementé.

Attention car toutes ces activités ne relèvent pas d'un seul régime, certaines sont soumises au BNC (bénéfices non commerciaux) et d'autres au BIC (bénéfices industriels et commerciaux).

Renseignez vous bien avant de vous lancer dans ce type d'activités pour arrondir vos fins de mois, car l'administration fiscale ne vous ratera pas !

De fait, les plateformes de type "entraide entre particuliers" n'ont plus de raison d'être, puisque vos voisins n'ont pas le droit de vous aider sauf si ils ont un statut spécifique qui le leur permet.

Elles sont d'ailleurs prises d'assaut par des professionnels qui payent généralement un abonnement pour être plus visibles que les vrais voisins prêts à rendre service.

Depuis 2020, les plateformes de mise en relation entre particuliers ont elles aussi l'obligation d'envoyer à l'administration fiscale le détail de toutes vos rémunérations liées aux locations et prestations de services.

Autrement dit, ces plateformes d'entraide entre particuliers étaient une bonne idée, mais le gouvernement français a interdit ces pratiques pour s'assurer que rien n'échappe à l'impôt.

Ce sont donc des professionnels qui réalisent la très grande majorité des prestations, en payant des abonnements pour permettre à ces plateformes au nom devenu trompeur de faire leur beurre.

Quelques conseils utiles et conclusion :

Vous l'aurez compris, tout n'est pas permis pour arrondir ses fins de mois. Il y a de nombreuses obligations et restrictions, qui font de l'économie collaborative un bon gros micmac de règles indigestes.

La loi de surveillance de 2020 oblige désormais les sites de l'économie collaborative à envoyer le détail de tous vos revenus directement à l'administration fiscale, afin de s'assurer que vous ne passerez pas à travers les mailles du filet de l'imposition.

Cette même loi les autorise également à aller fouiller sur internet, pour regarder vos réseaux sociaux et vérifier vos achats en ligne afin de vérifier que votre train de vie corresponde bien à ce que vous déclarez.

Utile certainement pour éviter les abus, mais liberticide également sans aucun doute !

Ce n'est pas le sujet, mais vous êtes avertis que la prochaine fois que vous remplirez votre feuille d'imposition, vous avez intérêt à bien déclarer tous les revenus issus de l'économie collaborative, sinon le redressement fiscal vous pend au nez.

Nous comprenons qu'il faille contrôler les dérives sur les plateformes de mise en relation entre particuliers (qui vous envoient en fait vers des professionnels), notamment ceux qui en profiteraient pour faire du "black" ou les éventuels blanchiments d'argent.

C'est en tous cas ce qui est mis en avant par le gouvernement, mais quand on impose les locations d'objets dès le premier euro ou que l'on interdit l'entraide entre voisins, on n'est pas juste sur de la lutte antifraudes.

Certes sur certaines activités il y a des paliers, qui permettent de distinguer le particulier qui essaye d'arrondir ses fins de mois des activités professionnelles déguisées.

Mais on ne peut pas d'un côté tenir un discours pour l'environnement et l'écologie, et de l'autre taxer ceux qui essaient d'être plus écoresponsables à travers l'économie collaborative.

Soumettre à l'imposition le partage d'appareils entre particuliers ou interdire l'entraide entre voisins, ce ne sont pas des avancées vers une consommation plus durable et responsable.

Encore moins quand on met en place un système de flicage de la population à grande échelle en parallèle.

Le but est bien de s'assurer que personne ne puisse passer au travers des mailles du FISC, plus que de réellement s'attaquer aux fraudeurs professionnels.

Faites donc bien attention à tout déclarer en bonne et dû forme, mais aussi à ce que ces revenus ne vous fassent pas passer dans la tranche supérieure d'imposition. Sinon ça risque de vous coûter plus que ce que vous aurez gagné.

NDLR : article publié en 2020, mis à jour en 2023

/file%2F0991136%2F20240421%2Fob_bf8010_magasins-producteurs-france.webp)

/file%2F0991136%2F20240418%2Fob_707ede_decouvrir-label-slow-cosmetique.webp)

/file%2F0991136%2F20230731%2Fob_ae559c_laptop-6217523-1280.webp)

/file%2F0991136%2F20240323%2Fob_4cc007_contacter-entreprises-gratuit.webp)